Nagy és meglepő profittal zárta az elmúlt évet a hazai húsipar, legalábbis ahhoz képest, milyen teljesítmény jellemezte a vállalatok gazdálkodását a korábbi években. A meghatározó hazai cégek sokáig inkább veszteséggel vagy "nulla körüli" eredménnyel működtek, tavaly már viszont szinte mindegyikük jelentősnek mondható nyereséget ért el.

Azt már a tulajdonos gyulai önkormányzat hivatalosan is bejelentette, hogy a Gyulahús Kft. 500 millió forintos nyereséget ért el 5 milliárd forintos forgalom mellett 2015-ben. Ez húsipari szinten (is) kimagaslóan nagy, 10 százalékos árbevétel arányos nyereséget jelent. Az agrárszektor.hu információi szerint tavaly jelentősen növelte adózás előtti eredményét a Csányi Sándor OTP elnök-vezérigazgató tulajdonában lévő Pick Szeged Zrt. is, az olasz tulajdonú Kométa 99 Zrt. és a szlovák Mecom Group s.r.o.-hoz tartozó szolnoki-békéscsabai Kaiser Food pedig a 2014-es veszteségből fordította át gazdálkodását nyereséges termelésbe 2015-ben.

Ha csak az árbevételi adatokat nézzük, érdekes módon nem a Csányi-féle Pick vezeti a hazai húspiacot, hanem az olasz érdekeltségű, szintén nyereségesen működő kiskunfélegyházi Hungary-Meat Kft. A cég - a legutolsó, 2014-es mérlegadatok szerint - 72,9 milliárd forintos árbevételt ért el, míg a Pick 69,4 milliárdot. Az utóbbi években azonban csökkent a két vállalat közötti különbség, és biztosra vehető, hogy ismét Csányié lesz a húsipari vezető szerep, ha az idén megépül a bankvezérhez köthető mohácsi gigavágóhíd. Húsipari hírek szerint a Hungary-Meat-ben érdekelt Piero Pini húsipari befektető egyébként is arra törekszik, hogy egyre inkább lengyelországi - szintén hatalmas méretű - feldolgozójának termékeivel lássa el a magyar piacot (is).

Hungary-Meat Kft. 72 911 115 000 3 269 276 000

Pick Szeged 69 440 537 000 2 234 837 000

Kometa 99 Zrt. 25 462 874 000 -250 813 000

Kaiser Food 10 180 136 000 -2 951 157 000

Gyulahús Kft. 4 598 627 000 171 002 000

Forrás: ceginfo.hu

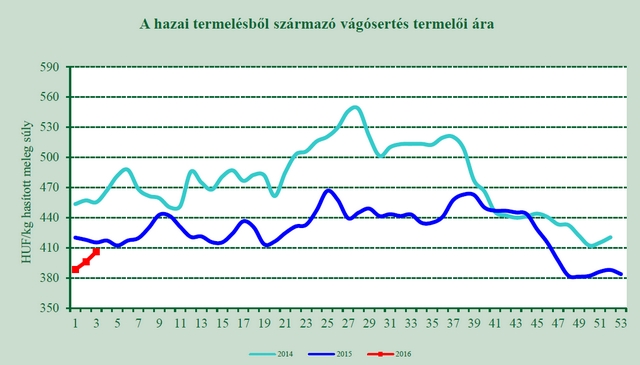

A látványos tavalyi teljesítményjavulás mögött egyértelműen az húzódik meg, hogy a húsipari költségek - ezen belül az önköltség 70 százalékát kitevő sertésárak - jelentősen estek az uniós szintű túlkínálat miatt. A 420-440 forintos korábbi kilónkénti sertésfelvásárlási árak az év végére 300-310 forintra süllyedtek, és ez legalább 20-25 százalékos árcsökkenésnek felelt meg.

Az Agrárgazdasági Kutatró Intézet szerint így alakultak a sertésárak:

Emellett a feldolgozók pozícióit erősítette az is, hogy más költségelemek - így például az energiahordozók - ára is mérséklődött, miközben a húsipari átadási árakat nem kellett jelentősen csökkenteni. Jót tett az élősertésekre és a félsertésekre vonatkozó, 5 százalékra redukált áfa is, mivel fehérítette a hússzektort, így a legálisan működő cégek piacot nyerhettek.

A húspiaci helyzet szépséghibája, hogy a felvásárlási árak csökkenése miatt a sertéstartók hatalmasat buktak. Korábbi termelői nyilatkozatok szerint önköltségük elérte a kilónkénti 380 forintot, ezért az alacsony felvásárlási árak - az úgynevezett állatjóléti és egyéb agrártámogatásokkal együtt is - eladott hízónként legalább 4-5 ezer forintos veszteséget eredményeztek.

E szempontból a helyzet várhatóan az idei év első felében sem javul, mivel az uniós előrejelzések szerint az év közepéig nem valószínű a sertésárak növekedése a közösségi piacon. Ezek az árviszonyok tovább kedvezhetnek ugyanakkor a húsipari cégeknek, és például segíthetnek abban is, hogy a sertés tőkehús áfájának 5 százalékra mérséklése tartósabban mérsékelje a fogyasztói árakat a kiskereskedelemben. Mint ismert, a tőkehús áfája januártól csökkent 27 százalékról 5 százalékra, és az eddigi tapasztalatok szerint a kereskedők a jelentős adóváltozást továbbadták a vásárlóknak, vagyis a fogyasztói árak csökkentek.