Tavaly egy palack 1982-es Lafite Rothschild ára több mint 60 százalékkal emelkedett, szemben az aranyéval, mely mindössze 25 százalékos hozamot tudott produkálni egy év alatt. Számítások szerint tehát a Lafite Rothschild nyolcszor annyit ér, mint egy vele azonos súlyú ezüsttömb, vagy fél tonna réz. Az arany ugyan - súlyra vetítve - még mindig többet ér, mint az említett bor, azonban az utóbbi évek aranyárában tapasztalt esés alapján ez már nem sokáig lesz így.

Mégis, mi határozza meg egy palack bor árát? Mint minden piacon, a borokén is a kereslet és kínálat a legfontosabb befolyásoló tényező. A különleges, befektetési minősítésű borok a világ borainak mindössze 1 százalékát teszik ki. A kereslet oldaláról tehát alacsony a befektetés kockázata, mivel ha egy adott típusú és évjáratú bor ára és profitabilitása meg is emelkedik, az előállító nem képes ugyanabból még többet piacra dobni.

Persze a borok esetén a keresletet erősen befolyásolják a neves szakértők véleményei, minősítései. A legismertebb borkritikus, Robert Parker egyetlen arcrezzenésére is zuhanásnak indulhat az adott bort ára.

Különösen nagy hatással vannak a szakértői vélemények az árak alakulására az úgynevezett en primeur vásárok alkalmával, ami tulajdonképpen a még nem is létező bor megvásárlását jelenti. Ezekre a kóstolókra, illetve vásárokra március környékén kerül sor, amikor a neves pincészetek legfrissebb, még nem is palackozott borait véleményezik a világ legbefolyásosabb borkereskedői és szakértői, majd ezek után megindul a vásárlás. Az áru, vagyis a palackozott bor leszállítására azonban akár éveket is várhat a vevő.

Mint minden piacon, a borokén is különösen fontos szerephez jutottak a feltörekvő ázsiai országok - India, Kína - vevői, akik között egyre nő a tehetősebb magánbefektetők száma. Az egyébként is élénk kínai keresletet az is feljebb tornázta, hogy Hongkong 2 évvel eltörölte a külföldi borokra kivetett vámokat. A számok azóta is magukért beszélnek: Sotheby's aukciós ház 2010-es évben megrendezett bor-árverésein befolyt összeg 60 százaléka Hongkongban képződött. A mintegy 88,5 millió dollárnyi borforgalomból 52,6 millió dollár folyt be Hongkongban, 21 millió dollár Londonban és 14,7 millió dollár New Yorkban.

Szakértők szerint a kínai kereslet továbbra is töretlen marad, ugyanakkor arról keveset lehet tudni, hogy az eladott borok közül mennyi kerül elfogyasztásra, és mennyit tartanak meg befektetői célzattal. David Elswood, a Christie's európai borrégiós igazgatója szerint nem elképzelhetetlen, hogy a kínai borpiac bővülése később lufinak bizonyul, hasonlóan a 20 évvel ezelőtt Japánban kipukkadt képzőművészeti lufihoz.

Szárnyalt a bortőzsde!

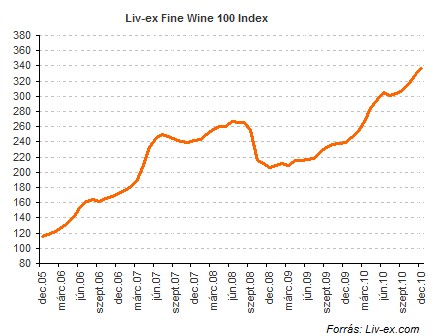

A London International Vintners Exchange (Liv-ex) egy 1999-ben alapított elektronikus kereskedési és információs platform borkereskedők számára, mely számos, kereskedési adatokon alapuló indexet is vezet. A Liv-ex 100-as index a platformon belül kereskedett 100 blue chip bor árfolyamát képezi le. Az index a tavalyi év során több mint 40 százalékot emelkedett, 2005 óta, vagyis öt év alatt pedig közel háromszorosára nőtt. Az elmúlt két évtizedben évente átlagosan 12 százalékos növekedés jellemezte a minőségi borok piacát.

A 2008-as gazdasági válság természetesen a borpiacot sem hagyta érintetlenül: 2008 év utolsó negyedében soha nem látott mértékű, 19 százalékos zuhanást szenvedett el, a pánikba esett befektetők ugyanis gyorsan pénzükhöz szerettek volna jutni, így a befektetési céllal vásárolt palackok elárasztották a piacot, és leszorították az árakat. Szerencsére az élénk ázsiai kereslet hamar talpra állította a piacokat, és a Liv-ex 100-as indexe is ismét emelkedésnek indult.

Boralapok - nem kispénzűeknek valók

A magánbefektetők mellett a keresleti piacot erősíti az úgynevezett borbefektetési alapok növekvő vásárlási dinamikája, amely szintén jótékonyan hat az árakra.

A kifejezetten borokba fektető alapok filozófiája is azon alapul, hogy miközben a kereslet a jó borok iránt magas és folyamatosan növekszik, addig a kínálat nagyon korlátozott.

Az egyik legnagyobb boralap, a 2003-ban útjára indított Vintage Wine Fund leginkább régebbi, és ezért értékállóbb Bordeaux, Burgundia, Rhone-völgy, Toszkán régióból származó borokba fektet. Az alap nem kisbefektetőknek javasolt, hiszen százezer euró a minimális befektetési nagyság.

Miközben a válság előtt, 2006-ban és 2007-ben a Vintage hozama messze felülmúlta az átlagos részvényalapokét, addig 2009-ben bőven elmaradt attól. A legutolsó, 2010. novemberi jelentése szerint éves szinten 28,15 százalékos hozamot sikerült produkálnia az alapnak.

A másik legismertebb borbefektetési alap a The Wine Investment Fund mely 2008-ban, a válság alatt szintén nagyon gyatra, mínusz 17 százalékos teljesítményt produkált, 2009-ben azonban már 22 százalékos hozamot ért el, 2010. második negyedévében pedig 4,74 százalékot. Persze ez sem alacsony tőkével rendelkezőknek szánt alap, ugyanis a legkisebb befektethető összeg 10 ezer font.

Amit a boralapokban gondolkodó befektetőnek mindenképp fontos észben tartani az relatíve alacsony likviditás, hiszen egy nagyobb mennyiségű borkészlet értékesítése akár hónapokat is igénybe vehet.

Ezen felül az alapok kezeléséért természetesen díjat számítanak fel, amit az ügyfélnek kell megfizetni, amely éves szinten 1,5-5 százalék is lehet.