A rendelkezésre álló víz mennyiségével, illetve minőségével, vagy ezek kombinációjával kapcsolatos problémák gyakorlatilag a világ minden országa számára kihívást jelentenek. A World Resources Institute becslései szerint a "vízipar" jelenleg 420 milliárd dolláros piacot tesz ki, azonban a következő 20 évben mintegy 662 milliárd dollárt kell infrastruktúra fejlesztésekre költeni.

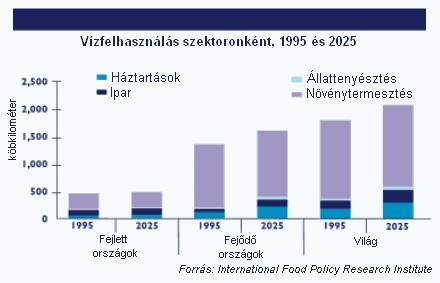

Az International Food Policy Research Institute 2002-ben megjelent tanulmánya szerint 1995-ben globálisan 3906 km3 vizet használtunk háztartási és ipari célokra együttesen. Előrejelzések szerint 2025-re ezen vízfelhasználás legalább másfélszeresére emelkedik majd - köszönhetően elsősorban a fejlődő országok egyre emelkedő vízigényének - miközben az öntözésre szánt vízmennyiség mindössze 4 százalékkal emelkedik, amely problémákat okozhat az élelmiszerellátásban.

A világ vízkészletének szűkösségét, illetve a probléma akutságát még számtalan tényadat és tanulmány bemutatásával folytathatnánk, a tényen azonban nem változtat: a víz valóban hiánycikk lesz - számos országban már most is az, ilyen formán hamarosan legalább olyan fontos nyersanyag lesz (befektetői szemmel is), mint az olaj.

Miként fektethetünk vízbe?

Korábban lehetséges befektetési megoldásként a közüzemi vállalatokat vásároló befektetési alapok kínálkoztak, melyek közül egy-kettő valóban impozáns hozamot nyújtott a múltban. Aki azonban kifejezetten vízbe szeretne fektetni, azok számára ezek az alapok nem tökéletesek, hiszen a vízkezeléssel foglalkozó vállalatok mellett energiaszolgáltatók, de akár telekommunikációs szolgáltatók részvényeit is portfoliójukban tartják.

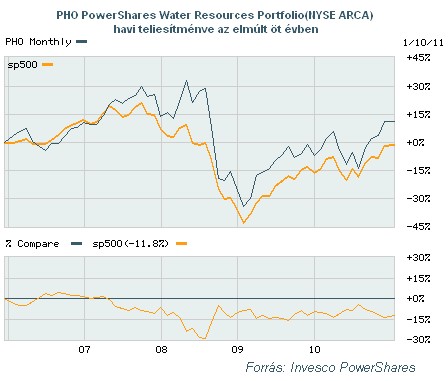

Kizárólag a víztisztításhoz kapcsolódó vállalatok papírjaiba fektet azonban a 2005 végén indult PowerShares Water Resources Portfolio (PHO). Az ETF a negyedévente felülvizsgált, 25 részvényt tartalmazó Palisades Water Indexet követi, mely a globális víz-iparágban szereplő mintegy 3 tucat amerikai vállalat teljesítményét követi nyomon, amelyek a szivattyú- és szűrőgyáraktól a közműcégeken át az öntözőberendezéseket gyártó vállalatokig tevékenykednek. Az alap befektetési politikája azonban enged némi szabadságot az indexhez képest: tőkéjének 10%-áig akár el is térhet a kosarától.

Amint azt a fenti grafikon is mutatja, a PHO az elmúlt öt évben szinte végig felülteljesítette az S&P 500-as részvényindexet, átlagosan 11,8 százalékkal, ugyanakkor a válság évei a vízgazdálkodással foglalkozó cégeket sem hagyták érintetlenül, jelentős esést eredményezve ezzel az alap értékében is.

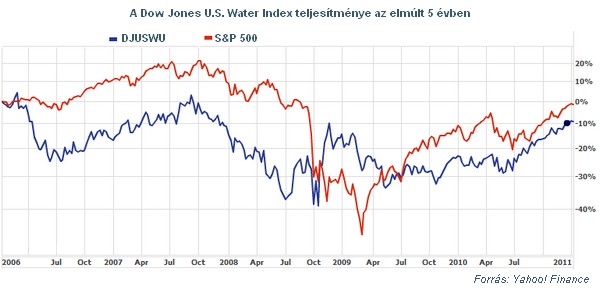

Szintén kimondottan vizes cégek értékpapírjait képviseli a 23 részvényt magába foglaló Dow Jones U.S. Water Index, vagy az S&P 1500 Water Utilities Index. Utóbbi a S&P 1500 Utilities Index alá tartozik, és mindössze két céget tartalmaz: az American States Water (AWR) és az Aqua America (WTR) részvényeit. A Dow Jones indexe a fenti PHO alappal szemben az elmúlt öt évben szinte végig elmaradt az S&P 500-as index teljesítményétől, egyedül a válság alatt sikerült túlszárnyalnia a világ legfontosabb részvényindexét.

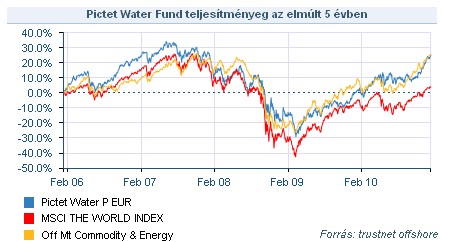

A PowerShares Water Resources Portfoliohoz hasonló az 1805-ben alapított Pictet magánbank alapja, a Pictet Water fund. A 2000-ben indított alap közel 2,4 milliárd eurót kezel, értéke tavaly pedig közel 21 százalékot emelkedett. Indulása óta szinte végig túlszárnyalta az MSCI Global indexet (euróban mérve): utóbbiba fektetők egy év alatt 3,5 százalék veszteséget szenvedtek el, szemben az alap befektetőivel, akik 4 százalék hozamot értek el.

A különféle, "víziparba" fektető alapok számát a fenti felsorolással még koránt sem merítettük ki, és ha a rendelkezésre álló vízzel kapcsolatos prognózisok valósnak bizonyulnak, feltehetően számuk csak emelkedni fog.

Mint minden befektetés esetében, itt is elmondható, hogy egyedül vízbe fektetni meglehetősen kockázatos vállalkozás, érdemes itt is diverzifikálni a portfoliót, és legalább 5-10 éves befektetési időtávval számolni.